快钱系列POS机在年底时突发状况,出现大面积无法正常刷卡的情况,并且一直持续到春节期间,令广大快钱代理商一筹莫展,心痛不已。

因为无法刷卡会大量流失用户,而春节又开始放假,快递也停业,无法给用户更换新的机器,所以,快钱出现问题,导致代理与用户都是急火攻心,烦恼不已,却毫无应对办法。用户在刷卡后,有的机器上显示“交易不予承兑”,有的显示“当前交易繁忙”,之前没有任何通知,毫无征兆的情况下,快钱POS突然出现大面积无法使用的状况。对于此次突发事件,快钱官方并未发布任何公告,没有任何解释声明,这也导致支付圈小道消息频发,谣言满天飞。

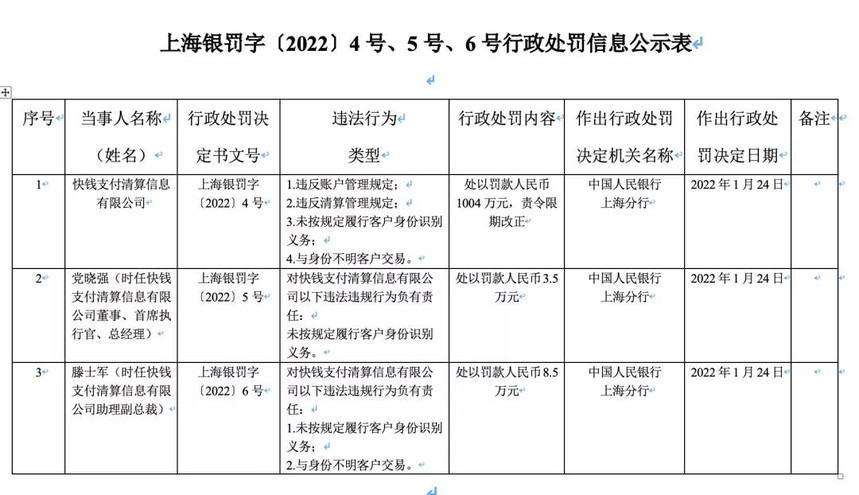

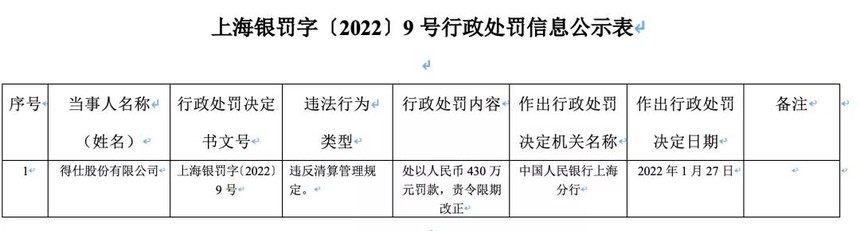

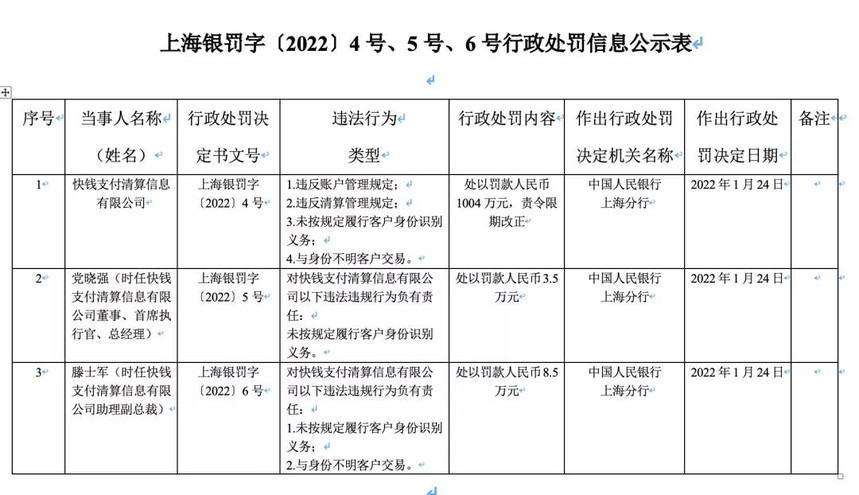

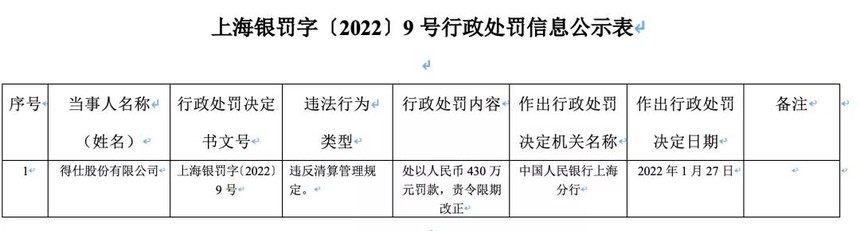

今日,中国人民银行上海分行公布的的行政处罚信息公示表显示,快钱支付清算信息有限公司因存在以下四宗违法行为:中国人民银行上海分行对其处以罚款人民币1004万元,责令限期改正。党晓强(时任快钱支付清算信息有限公司董事、首席执行官、总经理),对快钱支付清算信息有限公司未按规定履行客户身份识别义务的违法违规行为负有责任,被处以罚款人民币3.5万元。滕士军(时任快钱支付清算信息有限公司助理副总裁)对快钱支付清算信息有限公司未按规定履行客户身份识别义务;与身份不明客户交易违法违规行为负有责任,被处以罚款人民币8.5万元。此外,得仕股份有限公司因存在违反清算管理规定行为,被处以人民币430万元罚款,责令限期改正。近年来,监管部门持续推进反洗钱严监管的决心,不断加大反洗钱执法检查力度,防范其带来的各种风险。《中国反洗钱报告2020》显示,2020年,央行共对614家义务机构开展反洗钱执法检查,其中87%为法人机构,依法处罚反洗钱违规机构537家,罚款金额5.26亿元,处罚违规个人1000人,罚款金额2468万元,反洗钱监管处罚总额较往年明显上升。此外,随着新冠疫情的爆发,近年来境外赌场、赌博网站加大对我国公民招赌力度,反洗钱合规开始成为整个支付行业的焦点。对此,监管也在推进相关法规逐渐完善。2021年10月央行正式发布《中国人民银行关于加强支付受理终端及相关业务管理的通知》,标志着支付监管力度升级,对跨境赌博、电信诈骗等违法犯罪行为采取严防高压态势。2021年1月,央行发布《非银行支付机构条例(征求意见稿)》,第六十六条明确提出,非银行支付机构未按规定履行反洗钱和反恐怖融资义务的,由中国人民银行及其分支机构依据国家反洗钱相关法律、行政法规、规章等进行处罚;情节严重的,由中国人民银行吊销其支付业务许可证;构成犯罪的,依法追究刑事责任。2021年8月1日施行的《金融机构反洗钱和反恐怖融资监督管理办法》,更是完善了反洗钱义务主体范围,正式将非银行支付机构纳入适用范围。近期,央行发布了《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》,2022年3月1日起正式施行。该办法完善了银行、证券、保险、非银行支付、信托、资产管理等行业的客户尽职调查要求。要求支付机构在开立支付账户、出售记名预付卡、为不在本机构开立账户的客户提供金额较大的支付处理等环节,必须开展客户尽职调查,采取包括登记客户身份基本信息、留存客户有效身份证件信息等措施。